週刊ビル経営・今週の注目記事

毎週月曜日更新

5億円までの物件を対象にファンド設立 投資家は社債を購入、レバレッジかけず

![]() 2021.12.20 11:41

2021.12.20 11:41

不動産科学研究所(東京都新宿区)は不動産ファンド「Sustainable Tokyo Residential Fund(サステナブル東京レジデンシャルファンド)」をアレンジし設立したことを発表。11月30日には東京都世田谷区の共同住宅を取得した。

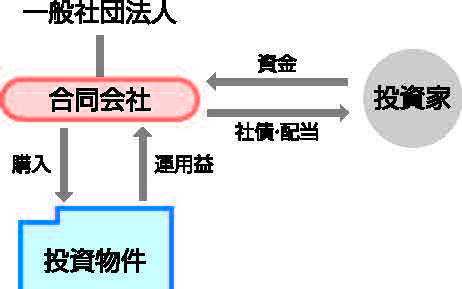

このファンドはスキームとして「GK―社債スキーム」を採用した。中立性のある人物が代表についた一般社団法人を設立、合同会社はその傘下となる。この合同会社が発行した社債を投資家が購入し、その資金で投資を実行する。通常、合同会社と匿名組合を組み合わせた「GK―TKスキーム」では投資家が出資するエクイティ部分と、金融機関からのローンを組み合わせることでレバレッジをかけるが、今回の「GK―社債スキーム」ではローンでの調達を行っていない。

今回アレンジを行った不動産科学研究所の小原正徳社長は「金融機関からのローンを受け入れた場合、3~5年の期限で返済ないしは借り換えが必要となります。万一、その時期に不動産市況が悪化していた場合、投資家からの原資を毀損する恐れが出てきます」と説明する。また「GK―TKスキーム」の場合には金融商品取引法上の免許やアセットマネージャーの配置が必要となる。「数億円規模の物件では運用コストの捻出が難しい」(小原氏)。これらのハードルを越えるものとして、「GK―社債スキーム」を活用した。

通常のファンドのメリットは享受する。たとえばアレンジャーである企業に万一の倒産などが生じたとしても、物件に責任が及ばないようにする「倒産隔離」。またJリートのような価格変動リスクを追わず、私募ファンドよりも投資機会も多い。現物を所有すると物件を購入するまでや、購入後の運用に手間がかかるが、それもクリアにした。

投資家のメリットはどうか。今回のファンドではレバレッジをかけていないこと、さらに社債への投資であるため利回りは比較的低い。その一方で、先ほどのようなリスクや手間を負うことなく不動産に一定規模の投資が可能。また売買市場への供給があるもののこれまでファンドが扱ってこなかったような小規模物件を取り扱える。金融機関からのローンも入らないので、出口戦略も投資家本位の戦略を立てることができる。

今回のファンドでは投資家から30億円ほどの枠が設定されている。小原氏は「今月も1物件取得を予定しています」と話す。「海外の投資家にとっては東京の物件はコロナ禍での影響を最小限に抑えたとともに、利回りは世界の他の主要都市と比べて高い。コロナ後に海外投資家が東京の不動産投資を積極的に行っていくことが予想される」とも見通す。将来的な物件売却を考えるうえではポジティブな環境だ。

同社では今後同様のスキームによる第2号ファンド立ち上げも見据える。小原氏は「積極的に物件を取得していきたい。加えて、ニーズがあればスキームづくりの支援もしていく」と話した。